| 新闻中心 >行业资讯 |

导读

后疫情时代,物业服务企业迎来了业绩爆发式增长,我们以45家上市物企对外披露的2017-2020年业绩报告或年报数据为样本(其中鑫苑服务公布的2020年度数据未经审计),通过计算HHI指数(赫芬达尔-赫希曼指数Herfindahl-Hirschman Index)及CR4指标可知市场结构仍属于低集中竞争型,行业集中度虽进一步提升,但总体市场仍然较为分散,可以预见未来行业竞争将日趋激烈。本文通过对上市物企的总体营收业绩表现进行梳理,分析上市物企营收增长情况,探索未来突破业绩增长瓶颈的多元路径。

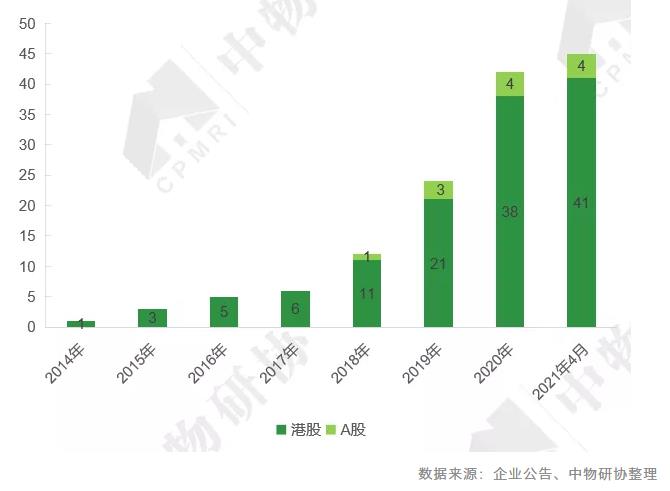

图1 2014-2021年4月上市物企数量

1、总营收首破千亿大关,物企价值凸显

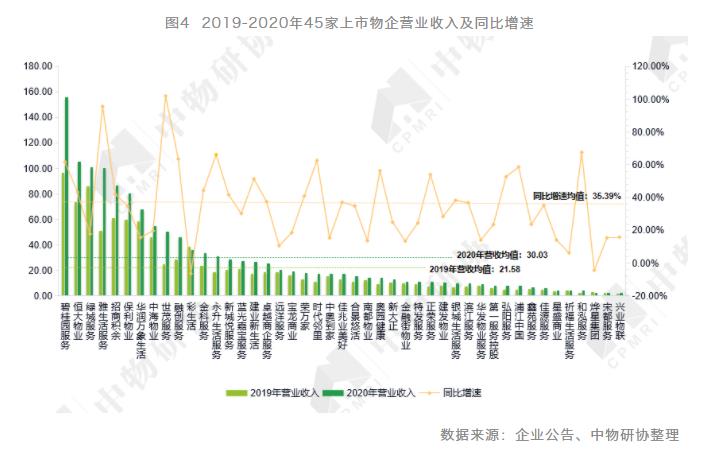

近四年,上市物企总营收规模从2017年的513.13亿元剧增至2020年的1351.34亿元,首次突破千亿元大关;平均营收规模从2017年的11.40亿元增至2020年的30.03亿元,近四年总体营收规模年复合增长率达38.10%;2020年上市物企营收规模同比增速为39.17%,较2019年提升1.01个百分点。从45家上市物企近四年营收年复合增长率来看,有21家物企超过均值(38.59%),其中有4家物企超过70%,建业新生活以79.24%的营收年复合增长率位居第一。总体来看,行业处于快速成长期,物企价值进一步挖掘,市场价值亦进一步凸显。

2、头部企业优势集聚,行业差距日益拉大

2020年,45家上市物企中有13家的营收规模超过平均值,这13家物企的营收规模合计949.11亿元,占上市物企总营收规模超七成,达70.23%;后32家物企营收总规模为402.23亿元,占上市物企总营收规模的比例为29.77%。相当于不到三成的上市物企却贡献了超七成的营业收入,2020年更是首次出现营收规模突破百亿的四家物企,分别为碧桂园服务(156.00亿元)、恒大物业(105.09亿元)、绿城服务(101.06亿元)及雅生活服务(100.26亿元),而营收规模最低的兴业物联,全年营收为2.13亿元,行业差距进一步拉大。

3、整体高速增长,部分中小企业成长性显著

2020年,45家上市物企营收增速均值为35.39%,有21家物企增速超过平均值,其中,12家物企增速超过50%,世茂服务和雅生活服务分别以101.91%和95.54%位居行业营收增速第一、第二,仅有2家物企营收增速为负,分别为彩生活(-6.46%)和烨星集团(-4.45%),上市物企整体营收保持高速增长。值得注意的是,和泓服务、时代邻里、浦江中国、奥园健康、正荣服务、弘阳服务、建业新生活、金科服务、荣万家、银城生活服务、卓越商企服务、佳兆业美好、滨江服务13家物企虽营收规模未达到行业均值,但营收同比增速均超过均值,尤其是和泓服务,营收规模在45家上市物企中排第42位,处于行业中小游,但其同比增速以67.50%位列第三,极具成长性。

4、市场竞争日趋激烈,行业格局未定

通过计算上市物企2017-2020年HHI指数(赫芬达尔-赫希曼指数Herfindahl-Hirschman Index)及CR4指标可知,近四年上市物企HHI指数远远低于1000,均徘徊在500左右,并从2017年的528.65降至2019年的478.73,2020年又增加至504.16;同时,CR4指标近四年均处于40%以下,并从2017年的36.38%降至2019年的32.58%,2020年又提升至34.22%,可以看出市场结构仍属于低集中竞争型。

1、规模持续扩张保障业绩稳健增长

强势收并购助力物企管理规模进一步提升。规模小但成长性高的代表——和泓服务,2020年规模扩张势头强劲,在管面积达1785.6万平方米,较2019年增约116.50%;总订约管理面积达3340万平方米,较2019年大增307.30%。和泓服务管理规模的快速增长主要得益于2020年资本市场大手笔的收并购,截至2020年12月31日止,公司与7家企业签署股权合作协议,共完成5家物业企业股权收购,增加订约管理面积800万平方米,大手笔收并购及资源整合助力企业营收高速增长。

2、物业管理服务仍为主业态

其他业态逐渐发力,营收结构渐趋均衡

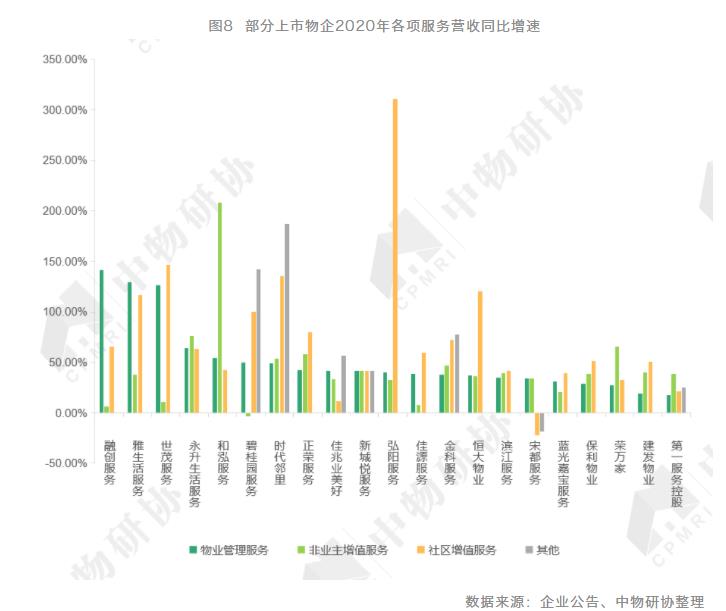

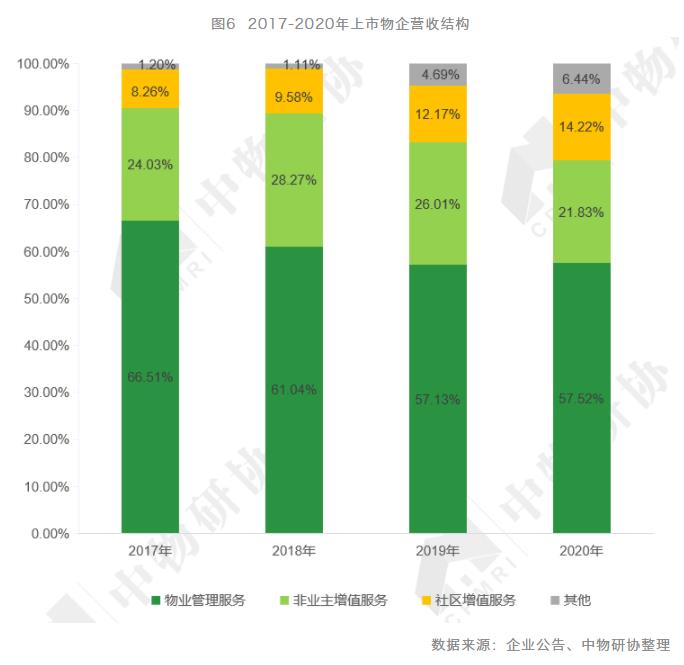

我们以45家上市物企中21家年报统计口径较为一致的上市物企作为研究样本对营收结构进行分析。可以看出,2017-2020年近四年上市物企营业收入中,物业管理服务仍然贡献了大部分收入,但占比正逐年下降,从2017年的66.51%降至2019年的57.13%,2020年又有小幅度提升,这主要由于2020年新上市物企的主营收入仍为基础物业服务,新拓展增值服务力度较小;非业主增值服务占比依然位居第二,从2017年的24.03%提升至2018年的28.27%后,近两年有不断下降的趋势,2020年降至21.83%;社区增值服务从2017年的8.26%逐年递增至2020年的14.22%,逐渐成为新的业绩增长点;其他服务收入占比亦逐年递增,从2017年的1.20%递增至2020年的6.44%,总体营收结构进一步均衡、优化。

以第一服务控股为例,通过分析其2020年业绩报告可知,公司营收增长主要来源于物业管理服务、绿色人居解决方案和增值服务三大业务板块的同步增长,同比增速分别为17.9%、24.5%和30.5%;从收入结构来看,三项业务占比依次为41.7%、25%和33.3%,近年来绿色人居解决方案和增值服务的收入占比明显提升,公司营收结构更趋均衡,在激烈的市场竞争中,第一服务控股充分利用自身特色,在其核心业务——绿色人居解决方案方面赋能业主需求,打造独特的核心竞争力。

3、纵向业务深挖成果显现

多赛道业务布局拓展业绩新增长点

2020年上市物企社区增值服务的营收同比增速中,弘阳服务(310.90%)、世茂服务(146.80%)、时代邻里(135.18%)、恒大物业(120.62%)、雅生活服务(116.92%)、碧桂园服务(100.10%)均超过100%。尤其是弘阳服务,社区增值服务实现跨越式发展,2020年社区增值服务实现收入1.10亿元,占总收入的14.4%,较2019年同期0.27亿元大幅增加310.90%,位居增幅榜第一,业绩报告显示公司社区增值服务主要包括房产中介服务、美居服务、社区便民服务、公区增值服务及资产管理服务等,弘阳服务积极发掘社区可用资源,提升社区资源空间利用率,助力营收业绩的大幅增加。